原标题:【三年决战奔小康】金融“活水”来特色产业兴

——我省大力推进“银担企”精诚合作助力脱贫攻坚

“今天我们与甘肃金控担保集团、国开行等金融机构成功签约,特色产业贷款的落地犹如‘雪中送炭’,推动我们各产业项目在脱贫攻坚行动中及早见效。”11月16日上午,刚刚参加完全省特色产业贷款“银担企”对接会的省农垦集团董事长谢天德疾步走出会场,他要带着这个好消息赶回公司,对中央和省里的农业产业扶持政策再研究,推动公司筹建项目启动实施。

在当天的对接会上,省供销集团、中天药业有限责任公司、海升集团张掖超越发展农业有限公司等20家省内龙头企业,分别与国开行省分行、工行省分行、甘肃银行等10家银行以及甘肃金控担保集团集中签订了81.3亿元的融资协议。

搭建“银担企”对接平台,是我省加快推进特色产业工程贷款工作的举措之一,持续推动银行、担保机构和龙头企业合作,必然为促进我省特色产业发展、助力脱贫攻坚提供强有力的金融支撑。

机遇

产业扶贫,是脱贫攻坚的有效载体,是确保贫困地区可持续发展的根本路径。要实现农村产业发展,必须实现专业化、规模化生产和市场化经营,龙头企业无疑是最佳主体。

今年以来,省委、省政府将推进产业扶贫作为脱贫攻坚的主要方向,大力实施特色产业发展工程,并围绕破解发展资金难题、培育壮大经营主体、带动贫困人口增收、完善风险防范机制等制定出台了一系列政策措施。

针对产业扶贫投入不足的问题,省委省政府坚持政策性和市场化相结合,实施1000亿元特色产业发展工程贷款,500亿元农产品收购贷款,各级财政筹集119.11亿元按照人均5000元、户均2万元、每户最多不超过3万元的原则,用于到户到人的产业增收项目。

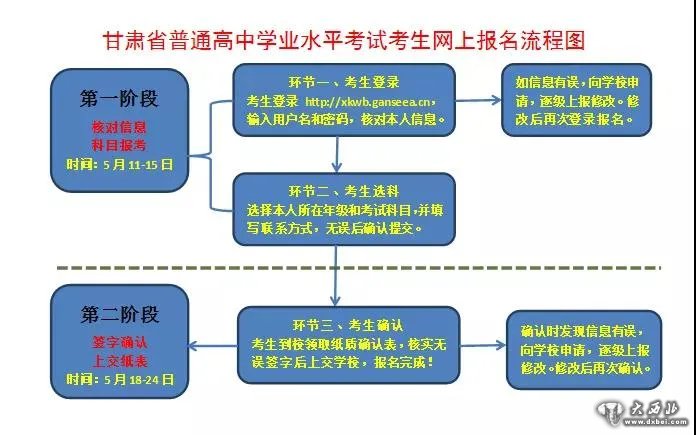

不断完善顶层设计,构建了配套政策体系。建立了省市县三级融资担保体系。省级财政连续五年每年注入20亿元设立100亿元省级担保基金。

强化农业保险保障。出台了《甘肃省2018-2020年农业保险助推脱贫攻坚实施方案》,积极开展“种养产业综合保险”,并积极推进贷款保证保险,为特色产业发展和贷款安全提供风险保障。

完善农村金融组织体系。为打通农村金融服务关键的“最后一公里”,在行政村设立“金融综合服务室”和金融服务指导员,协助金融机构做好信用信息采集、贷前调查、贷中管理等工作,推动金融支持政策的精准落地。

与此同时,全省特色产业大发展也为龙头企业和金融机构的合作发展提供了条件。全省确定了重点发展的“牛羊菜果薯药”六大特色产业,制定了实施意见和三年行动计划,市县因地制宜发展主导产业,基本上实现了户有增收项目、村有致富产业(产品)。

坚持“外引”与“自建”相结合,在引进德青源、海升集团、雪榕集团、康美药业等大型龙头企业的同时,支持省内龙头企业加快发展,实现贫困村专业合作社全覆盖。

出台政策支持乡村冷链、仓储、物流等设施建设,省级财政安排2亿元专项扶持资金,鼓励引导龙头企业、农民专业合作社、产销大户和供销社等,在有需求的贫困县贫困村建设果蔬保鲜库,已建成106座、开工327座,年内将实现全覆盖。

“无论从哪个方面看,现在都是甘肃历史上农村金融和农业龙头企业发展机会最好的时候,也是金融和农业的对接、金融和龙头企业的对接机会最好的时候。”在全省特色产业贷款“银担企”对接会上,与会人士在这一观点上达成共识。

困局

当前,我省的脱贫攻坚战已经到了最为关键的时候,特色产业贷款工程万事俱备,但培植现代龙头企业,发展专业化生产,做大做强特色产业,还存在一些实际困难和发展瓶颈。

甘肃菁茂生态农业科技股份有限公司张世雄说:“随着公司种植面积的扩大和各项业务的不断延伸,固定资产投入加大,公司每年需要大量的银行流动资金贷款,但是农业企业通常可抵押物少,公司目前需要的约1亿元流动资金,在银行贷款就有很大的难度。”

农业生产周期长,资金占用大,特别是养殖业,越是做规模养殖,没有一定的资金占用,无法支撑专业化生产。另外,我省龙头企业整体实力不强,企业融资渠道单一,普遍缺少合法的担保抵押物。“融资难”“融资贵”依然是企业家们反映最强烈的问题。

而看似“家大业大”的银行,也有着不得不说的苦衷。

多家银行负责人表示,一个企业能否获得银行贷款,起决定作用的不是银行,而是企业本身。银行贷款发放都有严格的审核条件和程序,目前许多企业不能从金融机构获得贷款重要的原因是资信不足,主要表现在财务不健全,会计报表不完整,基本财务数据真实性和准确度不高,银行很难把握企业资信状况。

另外,部分贫困地区企业出现不敢贷的问题,主要是发展产业缺乏技术,抵御市场风险能力不足,农产品与市场对接不畅。

破题

按照我省“脱贫攻坚三年行动计划”和“五个一批”的目标任务,今后三年189万脱贫人口中通过发展产业实现脱贫的将达到147.55万人,占到整个脱贫人口的78%。

因此要打好产业扶贫这场关键之战,龙头企业、金融机构、担保机构实现无缝对接、协同作战,是决定战役胜败的关键。

为解决企业缺少抵押的问题,甘肃金控集团出资与部分市县按3∶1的比例设立市县担保公司,形成了全省政策担保体系。我省将各地原安排用于政策性担保公司的资本金转为风险补偿金,根据银行授信额度,进行专户管理,由地方政府、银行和政策性担保机构共同监管,用于县域特色产业发展工程贷款发生担保代偿,为政策性担保提供了有效补充。

金控集团董事长陈牧原表示,集团已取得国开行省分行、农发行省分行、农行省分行等8家银行总行的准入批复,与省内银行机构签订总额超过1000亿元特色产业担保贷款合作协议,实现了六大特色产业龙头企业全覆盖。针对各地和企业对特色贷款担保的强烈需求和迫切愿望,降低融资成本,扩大担保覆盖面,推广“见贷即保”合作模式,实行项目互荐、联合评审和贷款发放限时办理制度,切实发挥信贷银行和企业的中介和桥梁作用。

在全省加快推进特色产业工程贷款大潮中,各银行积极开展融资创新,比如,农行省分行创新推出“特色产业发展贷款”专属产品;工行省分行在农业龙头企业推广“蓝天模式”;甘肃银行创新推出了统贷统还的“庄浪模式”、农垦“集团公司+专业公司+农场”模式;兰州银行推动开展农担加油贷、百社互助贷、正大农户贷、产业扶贫贷等业务;省联社专门制定了产业扶贫贷款业务操作规程,最大限度地将新增贷款规模优先用于产业扶贫领域;还有国开行省分行、邮储银行省分行、建行省分行等都主动创新合作机制,积极对接做好农业龙头企业储备,加大对新型经营主体的信贷支持,助推企业和产业发展。

“银担企”三方聚力合作,肩负自身发展壮大和带动贫困群众脱贫增收的龙头企业又该做些什么?

“主动增强资信,保持良好信誉,加强规范管理,专注做好主业。”甘肃康美现代农牧产业集团董事长师向东的回答精简而明确。(记者沈丽莉)

(责任编辑:张云文)